2016年08月24日更新

住宅ローンのリスクに対する大いなる誤解

マンションを今買うか、あるいは数年待つか。いずれを選択するにしても、押さえておきたいのがファイナンスにまつわる知識だ。マイホーム購入において、住宅ローンを利用する人は9割を超えると言われており、金額も数千万円から億を超える大きさになる。ゆえに、頭金をいくら入れるか、住宅ローンの金利タイプ選択や借入額、返済期間など、プランニング次第でトータルコストが数百万円から1千万円以上差がつくことも十分にありうるのだ。もちろん、そんなことは百も承知という読者も多いだろうから、住宅ローンの基礎知識を改めて語るつもりはない。ここでは、一般にはあまり語られることのない観点から、住宅ローンのリスクをより正確に捉える考え方を紹介したい。

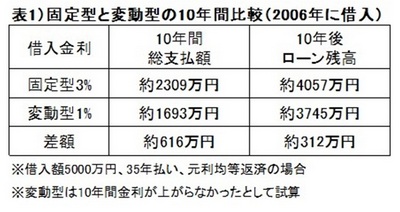

一般的によく言われるセオリーに「住宅ローンは最長35年の長丁場だから、目先の金利の低さより金利上昇リスクのない固定金利型を選ぶのが安心」というものがある。実際に、私が編集部時代に取材したフィナンシャルプランナー(以下、FP)の多くが、判で押したようにそうアドバイスした。その趣旨は、変動型ローンは最長35年の間に金利上昇局面がくれば返済負担が増すリスクがあるから避けたほうがよいというものだ。固定型でも1%を切る現在なら、そのアドバイスに一定の説得力はあるが、たとえば10年前、固定型の金利が3%水準、変動型が1%水準と2%もの金利差があった時代でも、ほとんどのFPは固定型を勧めていた。はたして、10年前にFPのアドバイスに従って3%で借りた人と、リスクをとって1%の低金利ローンを借りた人とで、現在は表1のような差がついてしまっているのが現実だ。

表1を簡単に説明すると、固定型を借りた人は当初10年間で変動型を借りた人より、616万円多く返済しているのに、10年後のローン残高は変動型より312万円も多く残っていることになる。この2つの差額の合計928万円が実質的な負担差となる。今から10年前に、その後の10年間に金利が上がるどころかマイナス金利の世の中を迎えることなど誰にも想像もできなかっただろうから、この差は10年たった今だから言える結果論かもしれない。だからといって、固定型を選んだ人は運が悪かったとしか言いようがないかといえば、実はそんなことはない。これから説明するある観点をもっていれば、10年前に運任せではなく確信をもって低金利の変動型を選ぶことができたはずなのだ。

金利上昇リスクは当初10~15年、ケアすればOK

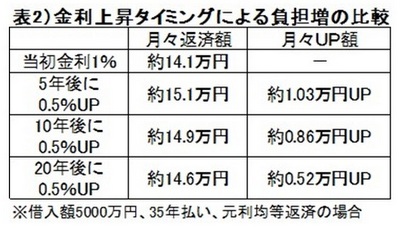

前述した「住宅ローンは長丁場だから~」というセオリーには、抜け落ちている観点がいくつかあると私は考えている。ひとつは、金利上昇リスクの中身の想定だ。具体的には、金利が「いつ」「どの程度」まで上がる可能性があると分析しているのかという点だ。住宅ローンは確かに最長35年の長丁場だが、金利上昇リスクは35年間均一ではない。金利は時々のローン残高に対してかかるので、返済当初が最もリスクが高く、返済が進むにしたがってローン残高が減りリスクは小さくなっていく。だから将来金利が上がるにしても、それが10年後なのか、20年後なのかで、影響の程度に大きな違いがある。表2)は当初1%の変動型で5000万円を借りた設定。金利が0.5%上がるタイミングを5年後、10年後、20年後として比較すると、金利が上がるタイミングが後ろになるほど、負担増が小さくなるのがわかるはずだ。筆者の試算では、最初の10~15年を低金利で乗り切れれば、その後に、90年代のバブル期のような極端な金利上昇がないかぎり、当初から固定型で借りた総返済額を逆転することは考えにくくなる。

では、10年前の時点で、最初の10~15年に間に、金利が「どの程度」まで上がる可能性があると想定できたか。住宅ローンの変動金利は日銀の政策金利に連動しているため、日銀の金利政策を振り返ることが想定の材料となる。日銀は97年の消費税増税以来落ち込んだ景気を支えるため99年にゼロ金利政策をとり、ITバブルで景気が浮揚した翌2000年にいったん解除する。しかしITバブルがはじけると2001年には再度ゼロ金利政策に戻し、次はアメリカの住宅バブルの恩恵で「史上最長の景気拡大」を経て2006年に5年ぶりにゼロ金利を解除した。2001年以降のゼロ金利政策とは、政策金利を0.1%に誘導するというものだったが、これを2006年に0.25%に引き上げたのだ(UP幅は0.15%)。その後、アメリカの住宅バブルがはじけリーマンショックにつながった2008年に三たびゼロ金利政策に戻すことになるのだが、以降、アベノミクスによる異次元金融緩和を重ねながらも長引くデフレから抜け出せないまま、ゼロ金利解除どころか現在はマイナス金利政策に進展している。

2006年時点でわかっていたことは、「史上最長の景気拡大」をもってしても、5年かけて0.15%幅しか上げられなかったという事実だ。GDPの6割を内需が占める内需大国の日本では、内需が拡大しないと力強い経済成長にはつながりにくいが、2006年のゼロ金利解除につながった景気拡大は外需頼みであり、安易に金利を上げると内需を冷やして景気が一気に減速するリスクがあったのだ。また、2006年時点で外需の要だったアメリカの住宅バブルはサブプライム問題がすでにささやかれ始めていた。まさかリーマンショックほどの大きな落ち込みにつながるとまでは想像できないにしても、すでに史上最長に達していた景気拡大がいつまでも続くものではないとは考えられただろう。さらにその間も内需が頭打ちだったことをふまえれば、政策金利がその先5年、10年以内に0.5%、1%といった幅で上昇する可能性は低いと想定することは決して難しくなかったはずだ。住宅ローンのノウハウサイトなどには「金利が●年後に、1%上がったら~、2%上がったら~」という安易な近未来シミュレーションがよく載っている。それらはもちろん計算としては正しいが、現実に1%、2%上がるような経済状況とはどういうもので、それが「●年後」にくる実現性がどの程度あるのか、というリアルな分析がなされた記事を私は見たことがない。住宅ローンは現実に大きな借入を決断するものであり、現実を無視した机上のシミュレーションなど、参考材料として実質的にはほぼ役に立たないと心得ておくべきだろう。

低金利には、ローン残高を早く減らす効果が

住宅ローンのリスクとして意識したい観点は、もうひとつある。それはローン残高が減るスピードだ。

ローン残高は住宅ローンの最大のリスクであり、残高を減らすことは最大のリスク対策となる。というのは、何らかの事情で住宅を売却する必要がでたとき、ローン残高が売却額を上回っていると、差額を現金で用意しないとローンを清算できないため売るに売れない状況に陥るからだ。また、前述のとおり、ローン残高を減らせば金利変動の影響を軽減できるので、これをいかに早く減らすかが重要になる。表1を見ると、1%で借りると3%より10年間総支払額が600万円余り少ないのに、10年後のローン残高は300万円以上少なくなっているのがわかるだろう。住宅ローンの一般的な返済方法である元利均等返済では、金利が低いと返済額が少なくなるだけでなく、ローン残高が減るスピードが速まるのだ。3%との10年間総支払額の差額を繰り上げ返済すれば、実質的な残高差は900万円以上といえる。10年前、固定型を借りた人は、金利上昇リスクを回避できたことと引き換えに、変動型で借りた人よりローン残高が多く残っているという別のリスクを背負ったことになるのだ。

住宅ローン選びでは「金利上昇リスク」という先が見えない不安材料がつきまとうため、変動型はリスキーで固定型が安心というセオリーが安易に語られがちだ。しかし、金利上昇リスクは10年程度のスパンであれば、「いつ」「どの程度」という可能性をある程度は分析できるし、そもそも住宅ローンの仕組み上、金利上昇リスクは返済期間の前半に偏っているため、最長35年の長丁場を過剰に不安がる必要はない。そうしたリスクの中身を理解したうえで、低金利がもつ、相対的に「返済負担が軽く」「ローン残高が速く減る」という2大メリットを上手に享受するプランを検討することをお勧めしたい。とくに現在はマンションが高額化しているだけに、低金利を活用してトータルコストを下げる戦略が大切になる。今回は、わかりやすさのため10年前~現在の10年間を事例に説明したが、日銀がマイナス金利政策をとる現在は10年前より変動型と固定型の金利差がはるかに縮まっており、それぞれを選ぶリスクの程度も変化している。次回は、現在の金利情勢をベースに今とるべき戦略について考えてみたい。

- エディター&ライター

山下伸介

京都大学工学部卒業後、株式会社リクルート入社。二十数年にわたり、同社情報誌の編集に携わる。2005年より週刊誌『住宅情報マンションズ』(現『スーモ新築マンション』)編集長を10年半つとめ、『都心に住む by SUUMO』、MOOK『つぎに住むならどんな家?』なども手掛ける。2016年に独立。住宅関連テーマの編集企画、執筆、セミナー講師などを中心に活動中。更新中ブログ。一般財団法人 住宅金融普及協会 住宅ローンアドバイザー運営委員(2005年~2014年)。